Nuovo quantitative easing alle porte o no? Per i non addetti ai lavori traduco.

Le banche centrali hanno la possibilità di ?governare? i tassi a breve (su quelli a lunga l'influenza è indiretta) alzando o abbassando i tassi di sconto ufficiali e quindi possono scoraggiare o promuovere la creazione di offerta di moneta al fine di rallentare o incentivare l'economia.

In periodi di crisi economica i tassi ufficiali possono essere portati vicino allo zero al fine di stimolare il più possibile l'economia, ma se tale mossa non funzionasse? A quel punto si passa alla così detta politica monetaria non convenzionale cioè il quantitative easing. Il QE che si potrebbe tradurre in italiano con espansione monetaria, è già stato messo in atto nel marzo del 2009 dalla Fed tramite l'acquisto di titoli a lunga scadenza, quale è stata la conseguenza? Ecco cosa ha detto Bernanke al proposito qualche giorno fa: ?gli acquisti di titoli hanno fornito stimolo addizionale riducendo direttamente i tassi di interesse attraverso un rialzo dei prezzi dei titoli?. Fin qui tutto bene peccato però, ed è sempre Bernanke a dirlo, che ?la crescita economica resta troppo lenta? nonostante gli stimoli non convenzionali.

Al proposito è molto importante ciò che ha dichiarato la Fed all'ultimo meeting: ?(la Fed)… è pronta ad implementare ulteriori manovre accomodanti se necessario per supportare il recupero dell'economia e per fare ritornare nel tempo l'inflazione ai livelli coerenti con il mandato?.

Riassumo in tre punti per chi si è perso: 1)La crescita Usa è troppo lenta 2)Gli interventi di politica monetaria non convenzionale sono efficaci 3)Se ce ne sarà bisogno (e ve ne è..) la Fed interverrà nuovamente con un QE.

Probabilmente i benefici di questo QE 2.0 saranno, come sostiene Plosser (Philadelphia Fed), solo temporanei e rimane sicuramente dubbia l'efficacia sulla disoccupazione. Tuttavia un nuovo QE potrebbe imprimere ai mercati nuova fiducia, e quindi spingere verso l'alto un po' tutti i prezzi degli assets rischiosi e, si spera, ridare stimolo al ciclo economico.

Ipotesi sulle evoluzione dei mercati a parte, il QE 1.0 diede sicuramente forte stimolo ai mercati azionari e ciò potrebbe avvenire nuovamente.

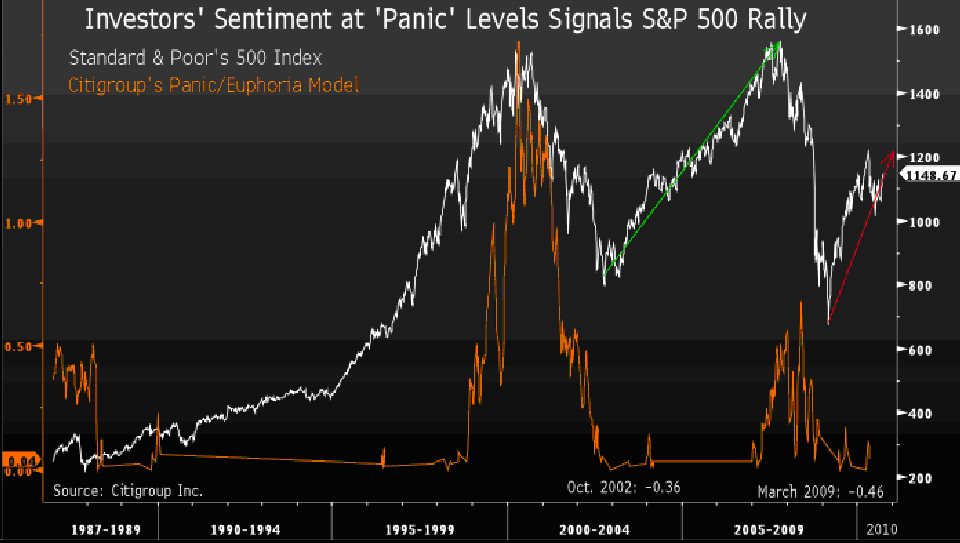

Come si può osservare dal grafico seguente nel 2009 l'S&P500, dopo il QE 1.0, guadagnò prima della prima correzione significativa circa il 44%.

Questa volta probabilmente, se il rialzo ci sarà, non sarà così considerevole anche perché una parte di effetto QE è già espresso nei mercati. Tuttavia il mercato ancora non lo ha considerato completamente e se l'Irlanda ed il Portogallo non diventeranno davvero un problema, le probabilità per un rally nei prossimi mesi incominciano sicuramente ad essere favorevoli.

S&P500 Post primo QE.

Parlando di probabilità interessante è un articolo di Levkovich di Citigroup.

Levkovich sostiene che un loro indicatore proprietario di sentiment è arrivato a livelli talmente compressi da prevedere per i prossimi 6/12 mesi un rialzo delle azioni Us con una probabilità del 90%!

Panic/Euphoria Model di Citigroup.

Aggiungo, sempre a favore dei tori, che sull'azionario vi è un totale disinteresse generalizzato sebbene Pe e Dividend Yield incomincino ad essere più che interessanti, il tutto con un quadro grafico positivo almeno finché l'S&P500 rimarrà al di sopra di 1115.

Lorenzo Batacchi

batacc@tiscalinet.it