Nelle ultime settimana stavo riflettendo su un dato incontrovertibile: da metà ottobre a fine novembre qualsiasi vendita uno facesse era azzeccatissima mentre qualsiasi acquisto, anche il più mirato, bastava aspettare qualche altro giorno per spendere meno.

Quando è così significa che il mercato ha imboccato un trend chiaro che poi questo dipenda dall'aumento dei tassi o dalle esternazioni della Merkel poco importa. Basta vedere cosa sta succedendo ai CDS subordinati delle banche italiane (Banco Popolare il 10 anni a quota 633, Bmps il 10 anni a quota 599) con immediata ripercussione sul crollo delle obbligazioni LT2 emesse da queste banche.

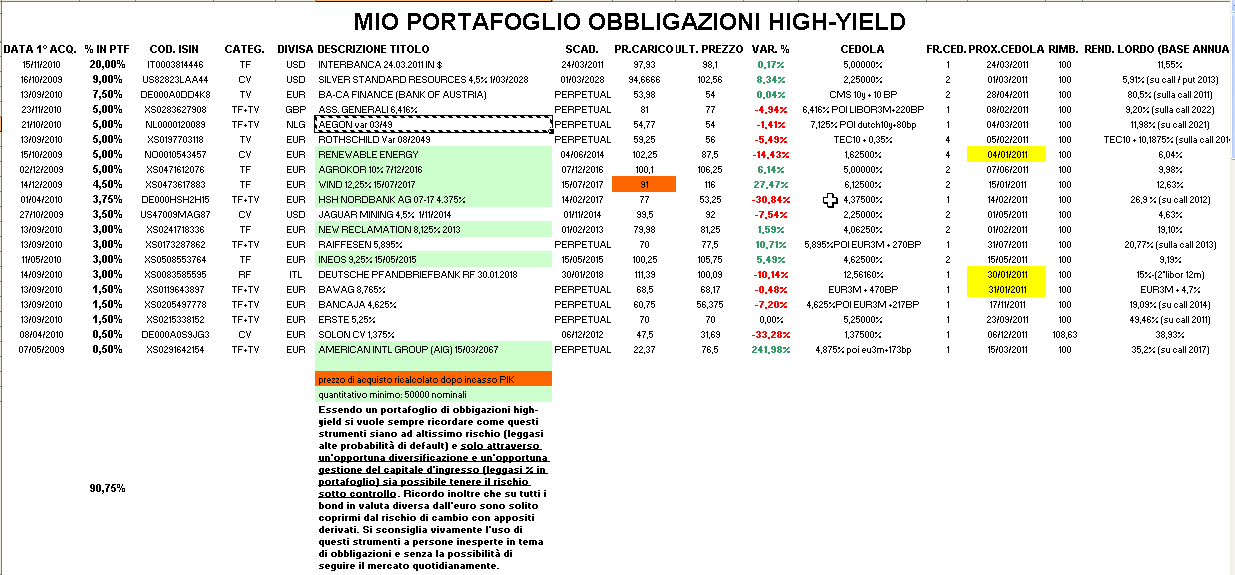

Del resto anche il mio portafoglio non è rimasto immune da questi avvenimenti con la LT2 di HSH che ha fatto segnare un nuovo minimo storico a 52,5 e siccome su questo titolo ricevo molte email voglio esprimere chiaramente la mia idea in merito: proprio in settimana l'Irlanda ha effettuato una tender offer su alcuni LT2 di Bank of Ireland a tra 51 e 53 e pertanto faccio fatica a pensare che su Hsh si possa, nella peggiore delle ipotesi, realizzare meno di queste cifre. Ergo io a questi prezzi non vendo, ma, poiché non intendo superare il 4% di portafoglio su questo emittente, non ho nemmeno alcuna intenzione di aumentare la mia esposizione su questo titolo.

Per il resto invece per me si sta creando una nuova ?buy opportunity? su alcune obbligazioni perpetual legate all'IRS a 10 anni (che sta salendo costantemente) con prezzi tra i 50 e i 60. Io la settimana scorsa ho ricaricato un po' (troppo poco visto la ripresa dei corsi degli ultimi giorni) la Aegon in portafoglio a 49. Tra l'altro anche il Dutch a 10 anni si è portato da 2,54% (livello del mio primo acquisto di Aegon) al 3,12% e pertanto da marzo la cedola che verrà determinata per i prossimi 10 anni sarebbe, stante le quotazioni attuali del Dutch a 10 anni, del 3,97%. Al mio prezzo di carico attuale di 54,77 si ha un rendimento effettivo del 7,25% (3,97/54,77) e un rendimento sulla prossima call nel 2021 di quasi il 12% e sulle successive call del 2031 e 2041 rispettivamente del 9% e del 8,10%.

Inutile poi dire che quando ho visto arrivare lettera sulla Interbanca 2011 in $ a 97,15 non ci ho pensato nemmeno un secondo e ho acquistato un altro 5% portando la mia media di carico a 97,93 che equivale da qui al 24 marzo 2011 a tenere investiti i soldi all' 11,55% lordo annuo.

VENDITE:

- Incassata cedola SOLON CV 1,375%

- Incassata cedola AGROKOR 10% 7/12/2016

ACQUISTI:

- A 97,15 un altro 5% di INTERBANCA 24.03.2011 IN $ (Isin: IT0003814446) portando il mio prezzo di carico a 97,93.

- A 49 un altro 1,5% di AEGON perpetual var 03/49 in fiorini olandesi (Isin: NL0000120889) portando il mio prezzo di carico a 54,77

rm@remomariani.com