Piano Bar di Virginio Frigieri

Campo sempre in mano ai rialzisti

L'euro dollaro a inizio settimana aveva dato ancora l'impressione di volerci regalare grandi soddisfazioni, scendendo fino a 1,3427 , poi la relativa schiarita sulle vicende egiziane ha riportato la fiducia degli investitori sulla nostra moneta che ha inanellato le successive 4 sedute al rialzo.

Naturalmente ora aumentano le probabilità che voglia andare a ritestare da sotto la trendline rossa e conseguentemente che si debba spostare la conclusione del movimento 2 in area 1,3950-1,4000. Vedremo che piega prende la prossima settimana.

Anche la piccolissima posizione short sull'oro è stata colpita dallo stop che avevo messo appena sopra 1380 e per ora stiamo alla finestra.

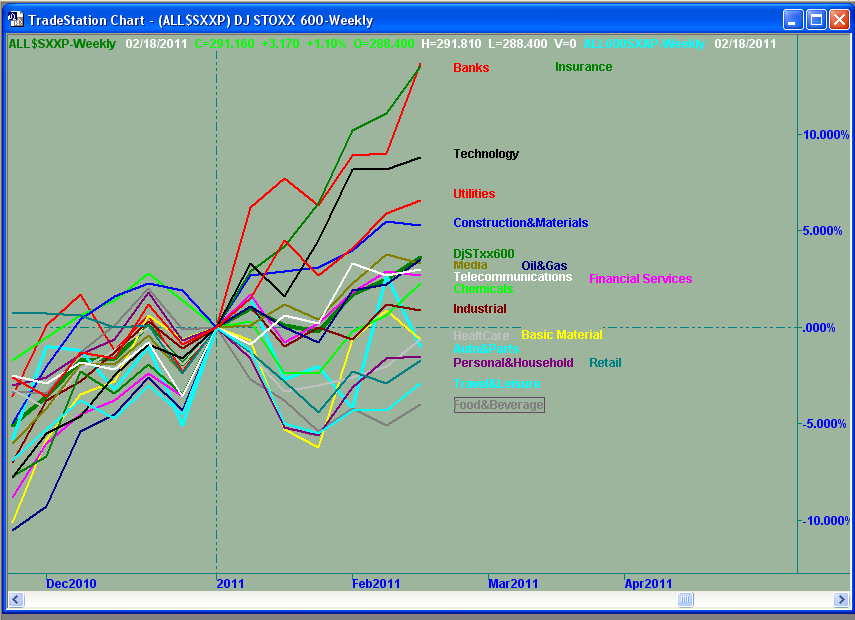

Interessanti, fino a quando permarrà lo scenario rialzista, alcuni settori dell'Eurostoxx600 che andiamo a veder nel grafico sottostante:

Come si vede sopra, dall'inizio di gennaio ad oggi assistiamo al grande rispolvero di bancari e assicurativi, seguiti a distanza da tecnologici, utilities e construction&materials; dopo incontriamo l'indice EuroStoxx600 attorniato da alcuni settori in linea con lo stesso che comunque da inizio anno qualcosina guadagna e per finire healtcare e basic material aprono la strada ai sotto zero (ovvero quelli che da inizio anno ad oggi stanno perdendo. Ricordo che su ciascuno di questi settori sul sito di borsa italiana potete trovare un apposito ETF che permette di andare long sul settore desiderato. I codici ISIN li ho pubblicati su un articolo di metà novembre facilmente reperibile in archivio.

Sempre bene anche la nostra posizioncina su energia nucleare, un ETF segnalato all'inizio dell'anno con codice ISIN IE00B3C94706 che dopo un pullbak durato fino alla fine di gennaio, in febbraio ha nuovamente ingranato la marcia andando a segnare un nuovo massimo all'inizio della settimana.

Un altro Etf segnalato il 15 gennaio quando quotava attorno a 29,80 sul Real estate world ha avuto un paio di settimane di correzione e dall'inizio di questo mese è ripartito recuperando ormai tutto il terreno perso e lascia ben sperare.

Infine sembra inarrestabile la marcia dell'amato ETF sul RICI Agricolture che all'inizio di questa settimana ha sfondato quota 127, segnalato ai lettori lo scorso anno prima che rompesse quota 87.

Ricordo che il codice isin di questo ETF è : LU0259321452

Tutto bene dunque? In realtà no, non va proprio bene… perchè il quadro tecnico non consente ancora di considerare l'orso fuori dal campo e contemporaneamente il nuovo quadro ?toro? che si va delineando non è ancora abbastanza maturo da farci mettere una cospicua fetta di risparmi in borsa senza stare troppo a pensarci su.

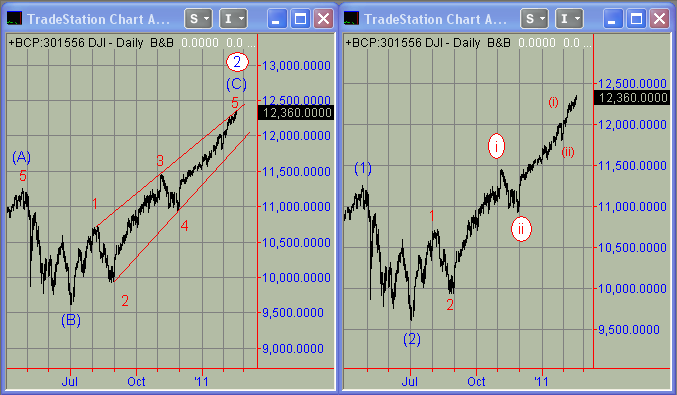

Sul mensile di Precther uscito venerdì , (particolarmente atteso), sono state analizzate con dovizia di particolari le 4 o 5 situazioni analoghe verificatesi da metà anni '70; ora non vorrei tediare i lettori con un articolo estremamente tecnico di molte pagine, ma credo valga la pena fare alcune considerazioni limitandoci all'ABC della teoria delle onde di Elliott.

Nel grafico sopra abbiamo messo a sinistra il conteggio che ci ha guidato fino ad ora; ammesso e ancora non concesso che fino ad ora si sia sbagliato tutto, allora dovremmo ipotizzare che la precedente onda rialzista battezzata (A) sia stata un'onda (1) e la precedente onda (B) sia di conseguenza un'onda (2); teniamo presente che il precedente movimento rialzista che sia (A) o che sia (1) ha avuto una escursione di quasi 4800 punti (da 6.469 a 11.258). Ora fra i paletti della teoria di Elliot uno dei primi che viene posto è che dei tre movimenti d'impulso (Onde 1, 3, e 5 di un onda), l'onda più lunga deve essere l'onda 3: Si va oltre in quanto si arriva ad indicare che l'onda 3 ideale dovrebbe essere circa 1,618 volte l'onda 1, mentre la 5 di solito è simile (poco più o poco meno) all'onda 1. Sapendo che l'onda 1 ha coperto un price space di 4800 punti dovremmo allora ipotizzare un'onda 3 di : (4800 * 1,618) = 7766 punti. Considerando che il minimo della supposta onda 2 l'abbiamo avuto a 9.621 punti, il target minimo (fatto salvo eccezioni di onde estese) dell'onda attuale sarebbe alla bella quota di : (9621 + 7766) = 17.387 punti di Dow Jones. Ipotizzando dopo un'onda 4 che ritracci come nella gran parte delle onde 4 il 38,2% della precedente onda 3 avremmo una correzione di (7766 * 0,382) = 2966 pt. che riporterebbe l'indice verso 14.400 pti ed infine un'onda 5 che aumenterebbe di circa altri 4.800 pti. terminando il movimento rialzista verso 19.200 pti di Dow Jones. Se facciamo la prova del nove moltiplicando i 4.800 pti dell'onda (1) per 2,618 abbiamo: 12.566 punti che applicati al punto di partenza (6.469) danno un target di arrivo a 19.035 pti di Dow Jones quindi come si gira si gira il target sarebbe in area 19.000-19.200.

Capisco che un simile scenario farebbe gola e piacerebbe a tutti; capisco anche che in assoluto nessuno scenario sia scartabile a priori, ma poi dopo bisogna fare i conti con le probabilità; alla luce di quanto sopra e di molte altre considerazioni io preferisco ancora stare piuttosto liquido e per la parte investita privilegiare il comparto obbligazionario all'azionario, poi ognuno si regoli come crede.

alla prossima