C'è qualcosa che non mi torna sull'obbligazionario high-yield… A partire dall'offerta di Anglo Irish ai possessori dei bond Lower Tier 2 io ho iniziato veramente a capirci poco.

In questi casi portafogli come quelli del sottoscritto sono pericolosissimi e vanno maneggiati con cura perché il rischio di farsi male e vanificare gli ottimi risultati conseguiti fino qua si sta alzando a dismisura.

Molti emittenti stanno ristrutturando il debito, non ultimo Sopaf. Ognuno potrà pensarla come crede, ma a me non è piaciuta e quindi ho deciso di uscire a 68,5. Poiché ho sentito in giro invece pareri entusiasti su questa ristrutturazione può darsi che io abbia sbagliato clamorosamente, ma poiché con calcoli spannometrici il nuovo bond dovrebbe rendere un 17 ? 18% annuo per me per un'emittente messo come Sopaf è poco e quindi ho deciso di salutare l'allegra compagnia (se sarà un addio o un arrivederci in questo momento non è dato sapere…).

Ho sfruttato il primo giorno di euforia e quotazione sul TLX del bond 2020 del Banco Popolare per alleggerire la mia posizione vendendo un 7,5% a 99,99 e portare a casa un tozzo di pane.

Per quanto riguarda gli acquisti dopo aver fatto incetta di perpetual a settembre adesso il mio obiettivo è ridurre gradualmente la duratione di portafoglio e cercare, ma finora non ho trovato granchè, obbligazioni ?sexy? a tasso variabile. Ecco perchè non ho indugiato un secondo quando venerdì pomeriggio ho visto sulla mia ?vecchia fiamma? Interbanca 2011 in $ uno che, provocando la sospensione, ne vendeva ben 225000 con prezzo limite 97. Piazzando opportunamente i miei ordini nel book sono riuscito ad accaparrarmi un altro 13% a 98,04 che equivale a un pronti contro termine a meno di 120 giorni a circa l'11,08% annuo lordo…

rm@remomariani.com

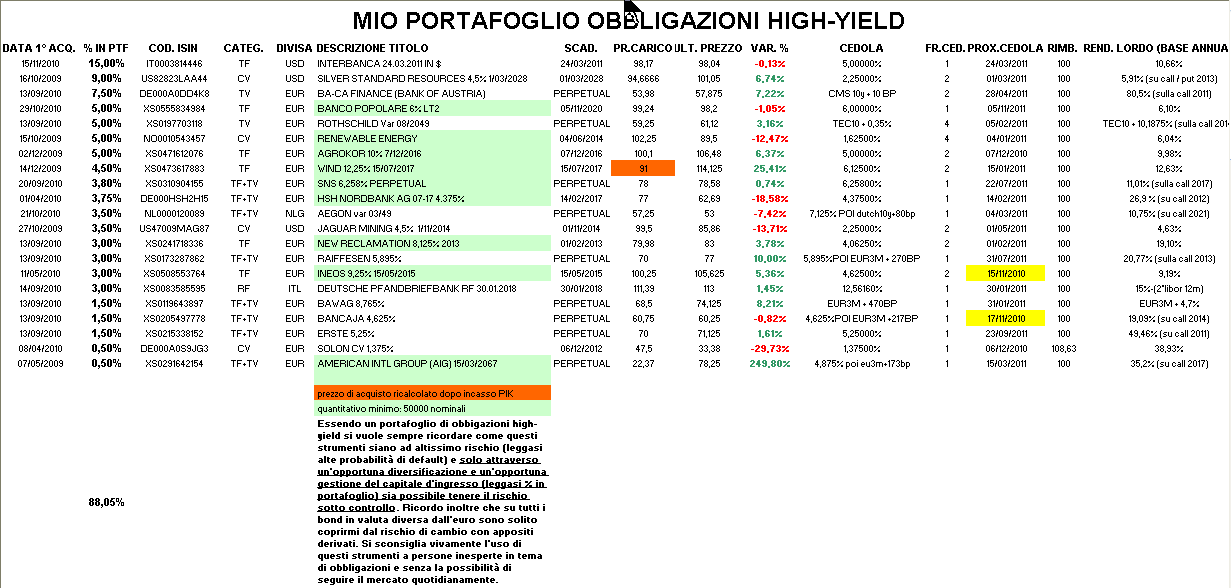

ACQUISTI:

- A 98,04 un altro 13% di Interbanca 2011 in $ (Isin: IT0003814446) con scadenza 24 marzo 2011 portando il mio prezzo di carico a 98,17. Questa obbligazione pagherà alla scadenza una cedola del 5% per un rendimento annuo lordo, considerando il pmc di 98,17, del 10,66%

VENDITE:

- A 99,99 un 7,5% di BANCO POPOLARE 6% LT2 in carico a 99,24

- A 79,75 tutte le HBOS PLC- TV 2005/2030 SUB in caico a 70,75

- A 68,5 tutte le SOPAF 2012 CV3,875% in carico a 52,51