Piano Bar di Virginio Frigieri

Mai dare troppo per scontato..

…che tutti abbiano chiaro in testa le terminologie che usiamo quotidianamente

Da alcune mail ricevute capisco che ci sono concetti/terminologie comunemente e quotidianamente usate che non sono chiare a tutti. Nell'ultima mail ricevuta, una vecchia conoscenza apre così:

?Dott. Frigieri non mi mandi al diavolo ma non trovo l'articolo in cui ha spiegato come investire su euro/dollaro… etc. etc..? (lettera firmata).

In verità Frigieri ha cominciato il 12 dicembre con un articolo che titolava ?Proviamo a shortare l'Euro/Dollaro…?, ma non mi sono mai preoccupato di dare ulteriori ragguagli, in quanto nella mia testa era la cosa più semplice del mondo, ed una delle operazioni che si possono fare in mille modi.

Chiedo scusa ai lettori ma ho sbagliato; e siccome non ho mai dimenticato la fatica che si faceva a metà degli anni '80 a trovare una persona o un libro che ti spiegasse in modo semplice il significato di certe cose, non solo non ho mandato al diavolo il nostro lettore, ma prendo spunto da queste mail per fare un ripassino veloce su alcune concetti basilari. I lettori esperti potranno anche sorridere, ma se è vero che oggi con Internet il problema di trovare le informazioni non c'è più, è altrettanto vero che molte volte di informazione ce n'è talmente tanta e non sempre ben fatta, che uno anzichè chiarirsi le idee si confonde ancora di più e poi ci sono persone di una certa età che con internet e il computer non hanno la dimestichezza dei ragazzini di oggi.

Quindi nel ringraziare il lettore che mi ha messo la pulce nell'orecchio circa l'efficacia della mia comunicazione, facciamo questo piccolo viaggio in mezzo a quelle strane parole sempre in bocca ai Trader, sperando che dopo certe parole diventino comuni per tutti.

Andare Long e Andare Short

Alla lettera andare lunghi e andare corti.

Andare lunghi significa avere una visione rialzista del mercato o dello strumento finanziario di cui si sta parlando, tanto da acquistarlo e metterselo in tasca convinti che più avanti riusciremo a venderlo ad un prezzo più alto.

Andare short o corti, significa avere una visione ribassista del mercato o dello strumento finanziario di cui si sta parlando, tanto da venderlo allo scoperto (senza possederlo) , convinti di poterlo comprare più avanti ad un prezzo inferiore a quello a cui lo abbiamo venduto, lucrando la differenza.

Se immaginiamo di comprare delle normalissime azioni di un'azienda quotata in borsa c'è una differenza sostanziale fra le due operazioni spiegate sopra:

Se siamo andati Long ovvero abbiamo acquistato 1000 azioni Fiat a 8 euro, investendo un capitale di 8.000 euro, più di quello non possiamo perdere, ovvero se Fiat fallisce abbiamo bruciato 8.000 euro e fine delle trasmissioni.

Al contrario se siamo andati short vendendo 1000 azioni (che non abbiamo) a 8 euro, allora la musica cambia; infatti incasseremo subito 8000 euro ma non è pensabile che possiamo andarli a spendere dove ci pare e infatti generalmente questo soldi vengono congelati e posti a margine di garanzia per poter effettuare la successiva operazione di ricopertura. Tuttavia se le nostre previsioni fossero sbagliate e Fiat anziché scendere effettivamente a 6 euro dandoci la possibilità di chiudere l'operazione in guadagnodi 2 euro per azione, dovesse partire al rialzo come un razzo salendo fino a 70 euro, allora noi ci troveremmo nella spiacevole situazione di dover tirare fuori 70.000 Euro per ricoprici. Quindi si tratta di operazioni dove la perdita potrebbe superare di gran lunga l'importo iniziale dell'operazione. Nella realtà quanto detto nell'esempio non potrà succedere giacchè oltre all'incasso della vendita allo scoperto, vi verrà richiesto un ulteriore margine che varia da intermediario a intermediario e bruciato anche quello, sarete invitati a chiudere la posizione (in certi casi viene chiusa forzatamente) ben prima di arrivare ai 70.000 euro dell'esempio, ma era solo per far capire la differenza tra le due cose.

L'altro aspetto è che in realtà siccome la Consob non accetta che voi possiate vendere un'azione che non esiste, per poter effettuare questa operazione occorre che qualcuno che può essere la vostra banca o l'intermediario finanziario o un altro risparmiatore che da il consenso all'intermediario, vi ?presti? i titoli affinchè voi possiate fare la vendita iniziale. Tutto questo ha un ulteriore costo che si traduce in un interesse giornaliero per ogni giorno in cui mantenete aperta la posizione short che servirà a remunerare chi vi fa il prestito titoli..

A volte sentirete parlare di andare long o short in LEVA.

Ci sono concettualmente due modi per realizzare l'effetto leva.

Uno è quello di utilizzare strumenti surrogati che permettono di replicare l'andamento dell'azione o dello strumento finanziario con un margine di garanzia decisamente ridotto. E' il caso tipico dei CFD dove invece di comprare o vendere 1000 azioni Fiat a 8 euro , voi comprate o vendete un pezzo di carta su cui c'è scritto ?questo foglio equivale a 1000 azioni Fiat?; la copertura verso Consob è gestita e garantita dall'emittente e invece di sborsare 8000 euro nel caso di acquisto sborsate un margine molto ridotto che può essere un 10% o un 5%, a prescindere dal fatto di andare long o short. Questo tipo di strumenti non moltiplica il rendimento ma consente di ottenere il medesimo rendimento con un impiego di capitale molto più piccolo di quello che sarebbe richiesto lavorando sul sottostante. Quindi se ci chiedono un margine del 10% equivale a lavorare con un effetto leva pari a 10, se vi chiedono il 5% l'effetto leva sarà 20, o 50 nel caso di margine al 2% etc.

L'altro modo con cui si ottiene l'effetto leva è attraverso l'impiego dell'ingegneria finanziaria. In sostanza si tratta di strumenti che fanno largo uso di prodotti derivati (put, call, tradizionali.e/o esotiche) che portano a moltiplicare la performance effettuata dal sottostante per un coefficiente che è funzione di come è stato costruito il prodotto. E' il caso di alcuni ETF/ETC che sono in grado di raddoppiare la performance dello strumento sottostante in entrambe le direzioni (long o short) oppure dei tanto citati Mini-Future di RBS che possono presentare leve a volte superiori a 9 o 10.

Sempre a titolo di esempio un ETF con leverage a 2 farà sì che a fronte di un rialzo per esempio del 2% del sottostante, voi guadagnate il 4%, e afronte di un ribasso del 2% poi perdete il 4%.

Posizioni in Spread:

Quando tra due strumenti finanziari fortemente correlati esista una differenza evidente di forza relativa, si può aprire una posizione in spread che consenta di guadagnare indipendentemente dalla direzione del Trend. Queste posizioni, richiedono l'apertura simultanea per lo stesso controvalore di una posizione Long sul titolo con maggiore forza relativa ed una posizione Short sul titolo con minore forza relativa. In caso di trend rialzista, guadagneremo sulla posizione Long e perderemo su quella Short, ma avendo la posizione Long più forza relativa, mediamente (non sempre è così ma nella gran parte dei casi si) dovremmo guadagnare di più di quanto mediamente ci faccia perdere la posizione Short. Se il Trend diventasse ribassista, andremmo a perdere sulla posizione Long e a guadagnare sulla posizione Short, ma avendo la posizione Long più forza relativa di quella Short, tenderà a perdere di meno di quanto perda il titolo su cui siamo short che è più debole, e alla fine della fiera è uno strumento che richiede il doppio del capitale per guadagnare di meno rispetto al battezzare e andare in una direzione sola, ma alla fine permette di guadagnare a prescindere dalla direzione in cui va il mercato; l'unico problema è quando il mercato lateralizza, ma in quel caso né si guadagna nè si perde (almeno in misura significativa). Maggiori ragguagli su questi vecchi articoli:

/lr/articolo.asp?id_articolo=18737

/lr/articolo.asp?id_articolo=22599

Cross Valutari:

I cross valutari rappresentano esattamente il rapporto tra due divise e sono a tutti gli effetti degli ?Spread impliciti? dove la divisa al numeratore rappresenta la posizione long e la divisa al denominatore rappresenta la posizione short.

Immaginiamo per un momento di essere una banca e di avere in cassaforte soldi in diverse divise:

Prendiamo in esame il cross USD/YEN. Se pensiamo che nei prossimi mesi lo YEN si indebolirà nei confronti del dollaro, non dovremo far altro che acquistare altri dollari usando per il pagamento gli YEN che abbiamo in cassaforte; quindi supponendo che oggi servano 100 yen per comprare un dollaro, se fra qualche tempo lo YEN si sarà effettivamente indebolito non potremo ricambiare il nostro dollaro in YEN ricevendo in cambio un numero di YEN maggiore dei 100 impiegati per l'acquisto.

In maniera del tutto uguale e contraria dovremo agire nel caso prevediamo per i prossimi mesi un rafforzamento delle YEN sul Dollaro. In questo caso dobbiamo disfarci ora dei dollari, quindi acquisteremo YEN, pagando con i dollari che abbiamo in cassaforte; supponendo sempre 100 Yen per un dollaro acquisteremo oggi 100 yen pagando con un dollaro e quando lo yen si sarà rafforzato e basteranno ad es. 80 yen per comprarsi un dollaro, allora con i nostri 100 YEN andremo a ricomprarci 1,25 dollari.

Se adesso spostiamo il ragionamento sull'EURO/DOLLARO e consideriamo che gli euro li abbiamo già in tasca, si può ben capire come andare short sull'Euro/Dollaro equivalga banalmente ad ACQUISTARE DOLLARI pagando con gli euro che abbiamo in tasca.

E siccome basta essere andati all'estero una volta nella vita per sapere che per comprare dollari basta andare in banca, ecco che Frigieri (sbagliando) non si era preoccupato eccessivamente di scendere nei dettagli.

Adesso che siamo arrivati fino a qua sarà invece il caso di dettagliare:

Per Acquistare dollari possiamo:

1) Andare in banca e dirgli quanti ne vogliamo comprare; ma non conviene perche se non li ritirate e ve li portate a casa dovete aprire un conto in divisa con i costi annessi e connessi.

2) Vendere contratti al forex su Euro/dollaro; tutti coloro che operano con piattaforme moderne tipo IG-Markets, CME, Saxo-Bank , I-Forex etc. hanno la possibilità di vendere un contratto su Euro/Dollaro con marginazioni ridottissime. (generalmente 1 contratto è di 100.000? poi esistono i contratti mini che sono da 10.000?)

3) Si possono usare i certificate.

· La solita RBS mette a disposizione sia il certificate senza leva sul dollaro Statunitense (i cosidetti Valuta Plus) Valuta Plus Certificate – Dollaro Americano Codice Isin NL0000081776

· Oppure i soliti Mini-Future: ce ne sono diversi con diversa leva e diverso livello di strike e stop.

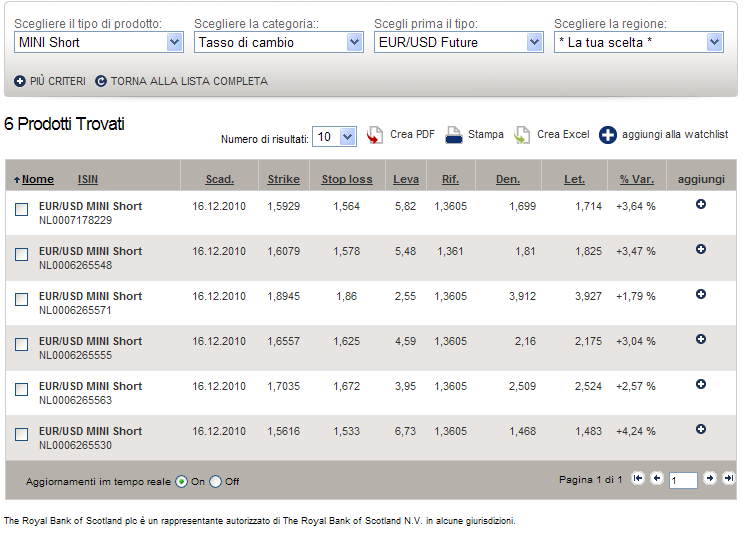

Sotto riporto lo specchietto:

Come si può vedere l'ultimo della lista è quello con l'effetto leva maggiore (6,73) e a seguire gli altri. Su questo tipo di strumenti la leva si abbassa automaticamente man mano che il dollaro si rafforzerà sul dollaro.

Sulla meccanica di questi strumenti abbiamo già ampiamente parlato in un articolo dello scorso anno intitolato ?Torniamo sui Certificates in Leva?

/lr/articolo.asp?id_articolo=23810

Un altro lettore cercava un ETF per shortare l'Euro/Dollaro. A tutt'oggi, almeno su borsa italiana non ci sono ETF per questo scopo.

Sperando che sia stato utile a sciogliere qualche dubbio.

Alla prossima