Qualcuno mi darà del visionario, ma la mia sensazione è che Mario Draghi con la sua mossa a sorpresa di fornire liquidità al sistema bancario europeo a un tasso dell'1% (e il 29 febbraio prossimo l'operazione verrà ripetuta…) abbia creato i presupposti, nell'immediato, per un corposo rialzo del settore obbligazionario in particolar modo dei titoli subordinati.

Attenzione che non sto assolutamente dicendo che tutti i problemi siano stati risolti (anche perché entro tre anni questi soldi andranno restituiti…)! Sto però sostenendo che, se fino a ieri il motto era "Cash is King" dopo questa decisione della Bce, nel breve periodo, sia il caso di provare a comprare per cercare di garantirsi rendimenti che, anche su emittenti di ottimo pedigree, sono arrivati ad essere oltre il 10%.

Per esempio io mi aspetto che nel 2012 su molti subordinati (soprattutto le perpetual arrivate a quotare sotto 50) molti emittenti seguano l'esempio di Ing che ha lanciato tender offer su alcune delle sue perpetual (se a qualcuno di voi offrissero di estinguere il mutuo pagando tra il 60% e il 70% del vostro debito, non lo fareste?).

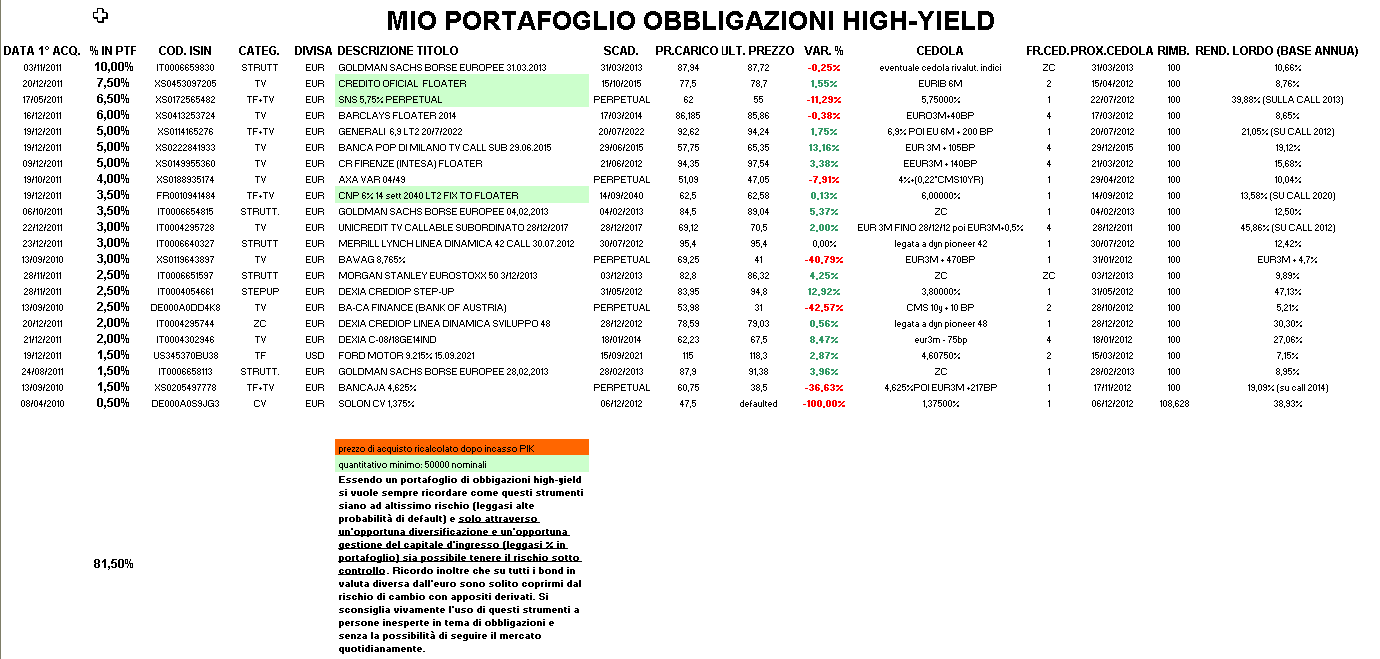

Sulla base di queste considerazioni io durante quest'ultima settimana ho nuovamente rivoluzionato il mio portafoglio, chiaramente più comprando che vendendo, ma soprattutto cercando di entrare sui subordinati lower tier 2 più bastonati dalle vendite (Pop. Milano Floater 2015, Cnp 2040, Unicredit 2017, Generali 2022) e che già nel finale di settimana hanno mostrato confortanti segni di ripresa.

Un discorso a parte merita invece Dexia Crediop sulla quale negli ultimi due mesi ho lavorato assai in intraday. La mia personalissima sensazione è che i rimborsi delle emissioni 2012 siano a questo punto garantiti e sulla base di questa considerazione ho deciso di aumentare dal 5 al 10% la quota di portafoglio destinata a questo emittente. Da ricordare che alcune emissioni con scadenza 2012 di questo emittente rendono ancora oltre il 20% lordo annuo e credo che una piccola quota di un portafoglio obbligazionario high-yield si possa destinare a questo emittente. Riguardo invece alle Dexia Crediop più lunghe (dal 2015 in poi) questa settimana sono letteralmente esplose consentendo una profittevolissima operatività in intraday, ma ritengo vadano prese in considerazione solo da investitori espertissimi perfettamente consci del rischio implicito e soprattutto in grado di saltare continuamente da una all'altra sfruttando i disallineamenti di prezzo anche assai marcati tra un'emissione e l'altra.

Infine una spiegazione riguardo alle vendite (a parte quella banale di portare a casa un tozzo di pane che rimane sempre validissima…): chi ha comprato da me si accontenta di un rendimento annuo lordo del 7,5% per CariFirenze, del 1% per Morgan Stanley 10 febbraio 2012, del 6,54 per RBS 19 gennaio 2012. Sinceramente non mi sembra difficile ottenere rendimenti migliori su queste scadenze!

A tutti gli abbonati e i redattori Lombard rinnovo i miei migliori Auguri per un ottimo 2012 con tanta salute alle Vostre famiglie!

VENDITE:

- Incassata cedola e venduto a 98 un 10% di CR FIRENZE (INTESA) FLOATER in carico a 94,35

- A 99,55 vendute tutte le RBS FUND LINKED in carico a 98,17

- A 100,45 venduto tutte le MORGAN STANLEY 4,375% 10 FEBB 2012 in carico a 98,85

ACQUISTI:

- A 57,75 un 5% di BANCA POP DI MILANO TV CALL SUB 29.06.2015 (Isin: XS0222841933). Questa obbligazione subordinata Lower Tier 2 paga trimestralmente cedole pari a Euribor a 3mesi + 105 bp. Usando i tassi forward avremmo un rendimento annuo lordo a scadenza pari al 19,13%.

- A 95,4 un 3% di MERRILL LYNCH LINEA DINAMICA 42 CALL 30.07.2012 (Isin: IT0006640327). Questa obbligazione senior pagherà a scadenza una % pari alla rivalutazione dell'indice Dynamic Pioneer 42 che attualmente sarebbe dell'1,3%. Ipotizzando che questo indice rimanga a tale livello avremmo un rendimento annuo lordo a scadenza del 12,42%.

- A 77,5 un 7,5% di CREDITO OFICIAL OT15 FLOATING RATE NOTES (Isin: XS0453097205). Questa obbligazione senior governativa spagnola paga semestralmente cedole pari all'Euribor a 6 mesi. Usando i tassi forward avremmo un rendimento annuo lordo a scadenza pari all' 8,76%.

- A 85,87 un altro 3% di BARCLAYS BANK - FIXED FLOATER 17.03.2014 (Isin: XS0413253724) portando il mio prezzo di carico a 86,185. Questa obbligazione senior paga trimestralmente cedole pari a Eur3m + 40bp. Usando i tassi forward avremmo un rendimento annuo lordo a scadenza pari all' 8,65%.

- A 92,62 un 5% di GENERALI FIXED FLOATER CALLABLE SUBORD 20.07.2022 (Isin: XS0114165276). Questa obbligazione subordinata Lower Tier 2 paga annualmente cedole pari a 6,9% fino al 20 luglio 2012. Poi, qualora non venga richiamata a 100 pagherà cedole semestrali pari a Eur6m+200 bp. Avremmo pertanto un rendimento annuo lordo del 21,05% qualora venga richiamata il prossimo luglio, diversamente, usando i tassi forward, avremmo un rendimento annuo lordo a scadenza pari al 4,816%.

- A 78,59 un 2% di DEXIA CREDIOP LINEA DINAMICA 48 28.12.2012 (Isin:IT0004295744). Questa obbligazione senior pagherà a scadenza una % pari alla rivalutazione dell'indice Dynamic Pioneer 48 che attualmente sarebbe del 2,78%. Ipotizzando che questo indice rimanga a tale livello avremmo un rendimento annuo lordo a scadenza del 30,3%.

- A 62,23 un 2% di DEXIA C-08/18GE14IND (Isin:IT0004302946). Questa obbligazione senior paga trimestralmente cedole pari a Euribor a 3m ? 75bp. Usando i tassi forward avremmo un rendimento annuo lordo a scadenza pari al 27,06%.

- A 69,12 un 3% di UNICREDIT TV CALLABLE SUBORDINATO 28.12.2017 (Isin:IT0004295728). Questa obbligazione stepup subordinata Lower Tier 2 paga trimestralmente cedole pari a Euribor a 3mesi fino al 28 dicembre 2012. Poi, qualora non venga richiamata a 100 pagherà cedole semestrali pari a Eur3m+50 bp. Avremmo pertanto un rendimento annuo lordo del 45,86% qualora venga richiamata il prossimo dicembre, diversamente, usando i tassi forward, avremmo un rendimento annuo lordo a scadenza pari al 9%.

- A 88,77 un altro 4,5% di GOLDMAN SACHS BORSE EUROPEE 31.03.2013 (Isin: IT0006659830) portando il mio prezzo di carico a 87,94. Considerando questa obbligazione senior come zero-coupon con rimborso a 100 il 31 marzo 2013 avremmo un rendimento annuo lordo pari al 10,66%.

- A 62,5 un 3,5% di CNP 6% 14 sett 2040 LT2 FIX TO FLOATER (Isin: FR0010941484). Questa obbligazione subordinata Lower Tier 2 paga annualmente cedole pari al 6% fino al 14 settembre 2020. Poi, qualora non venga richiamata a 100 pagherà cedole trimestrali pari a Eur3m+447 bp. Avremmo pertanto un rendimento annuo lordo del 13,58% qualora venga richiamata nel settembre 2020, diversamente, usando i tassi forward, avremmo un rendimento annuo lordo a scadenza pari al 10,06%

- A 115 un 1,5% di FORD MOTOR 9.215% 15.09.2021 in USD (Isin:US345370BU38). Questa obbligazione senior paga semestralmente cedole del 4,6075% lordo. Pertanto avremo un rendimento annuo lordo a scadenza del 7,15%.